Валютный риск и его сущность

Валютный риск — это возможность денежных потерь при проведении операций в иностранной валюте в результате колебания валютных курсов. В данном случае источником риска является колебание валютных курсов (неопределенность динамики курса); неблагоприятным событием — денежные потери, то есть получение денежных доходов ниже запланированного уровня; субъектами риска — лица, структуры, занимающиеся определенным видом деятельности — проведением операций в иностранной валюте.

Валютные риски — опасность валютных потерь, связанных с изменением курса иностранной валюты по отношению к национальной валюте при проведении внешнеторговых, кредитных, валютных операций на фондовых и товарных биржах при наличии открытой валютной позиции курса.

Валютные риски возникают при проведении внешнеторговых, кредитных, расчетных, конверсионных операций, а также операций на фондовых и товарных биржах вследствие изменения стоимости активов, пассивов, денежных требований и обязательств в связи с колебаниями валютных курсов. Например, валютный риск возникает при изменении курса валюты цены (или займа) по отношению к валюте платежа в период между подписанием внешнеторгового (или кредитного) соглашения и осуществлением платежа по нему. Экспортер (или кредитор) несет риск понижения курса валюты цены (кредита), так как он получит меньшую реальную стоимость по сравнению с контрактной. Аналогичен валютный риск для банкира-кредитора, который рискует не получить эквивалент иностранной валюты по валютному кредиту, предоставленному клиенту.

Напротив, валютный риск импортера и должника обусловлен возможностью повышения курса валюты цены (или займа), так как эквивалент в валюте платежа повышается. Валютному риску подвержены обе стороны соглашения (торгового или кредитного), а также государственные и частные владельцы валюты.

Эволюция валютных рисков отражает изменения в экономике, денежно-кредитной и валютной системах. При золотом стандарте, в период существования Парижской и Генуэзской валютных систем (1867-1944 гг.) валютные риски были минимальны, так как валютный курс колебался в узких рамках «золотых точек». При Бреттон-Вудекой валютной системе (1944-1973 гг.), основанной на режиме фиксированных валютных курсов и паритетов, валютные риски были обусловлены периодическими официальными девальвациями и ревальвациями. Валютные риски значительно возросли в результате кризиса Бреттон-Вудекой системы и установления Ямайской валютной системы, когда большинство развитых стран в марте 1973 году перешло к режиму плавающих валютных курсов, что в результате повысило их изменчивость, создав ситуацию неопределенности относительно будущих значений курса.

На валютный курс сильное и постоянное воздействие оказывают фундаментальные факторы, отражающие состояние экономики страны: динамика ВВП, состояние торгового и платежного баланса, движение капиталов, различие в уровнях процентных ставок, темпы инфляции, показатели денежной массы и другие факторы. Эти факторы формируют основную тенденцию изменения курса валют. Серьезное кратко- и среднесрочное воздействие на валютный курс оказывает государственное валютное регулирование. Немаловажную роль в краткосрочном аспекте играют и психологические факторы — ожидания изменений ориентиров участников валютного рынка, которые формируются под влиянием текущих экономических, политических и других событий. Как показывает мировая практика, основными ориентирами для участников валютного рынка являются ожидаемые изменения денежной массы, ожидаемая политика правительства, последствия официальных интервенций на валютном рынке.

Основные понятия и термины

Валютный рынок с точки зрения заработка через интернет является одним из самых привлекательных. Однако новичкам, если они сразу начнут торговать, сложно добиться успеха

Для того чтобы стать успешным трейдером важно для начала освоить азы Форекс, которые начинаются с терминологии

Среди главных понятий, которые должен знать каждый новичок, выделяются:

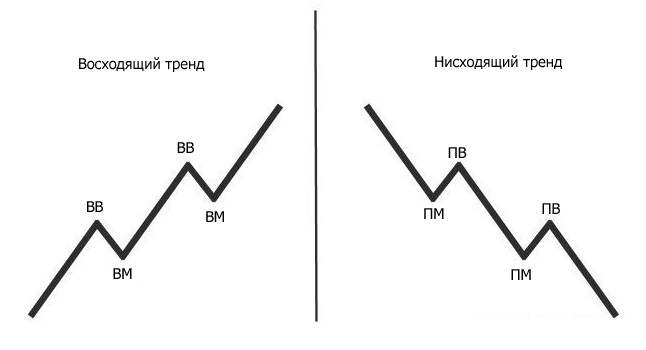

- Восходящий тренд

- Нисходящий тренд

- Горизонтальный тренд

Восходящий тренд

Каждому трейдеру очень важно для успешной торговли уметь делать правильный прогноз. Такое понятие, как восходящий тренд позволяет определить период роста стоимости ценных бумаг или любых других торговых инструментов

Также восходящий тренд называют «Бычий».

Восходящий тренд представляет собой ситуацию, когда на графике видно, что цена актива увеличивается за определенный промежуток времени. Следует понимать, что стоимость финансового инструмента не всегда будет одинаковой. В течение времени в рамках восходящего тренда (Бычьего тренда) она может меняться. На графике будет показано временное повышение цены.

Нисходящий тренд

Если цена актива падает на протяжении конкретного периода времени, то данный тренд будет называться нисходящим (Медвежий тренд). В этом случае направление рынка направлено вниз. Однако на графике оно не обозначается прямой линией. Особенность рынка является таковой, что даже при понижении цены актива, показатель не может двигаться по прямой.

Стоимость финансового инструмента движется волнообразно. Это значит, что в рамках нисходящего тренда, могут появляться как заметные повышения цены, так и понижения. Внутри тренда имеются максимумы и минимумы тренда.

Горизонтальный тренд

У рынка на сегодняшний день отмечается два состояния:

- состояние тренда, когда цена растет или понижается на протяжении определенного количества времени

- состояние флэта, когда стоимость актива движется в узком горизонтальном коридоре

Состояние флэт также еще называют горизонтальным трендом. В настоящее время трейдеры могут пользоваться самыми разными вариантами индикаторов, которые помогут определять состояние флэта на рынке в самом его начале.

Основные Тактики Торговли

Теперь поговорим о том, как именно принимают решения трейдеры. Как определить, когда нужно покупать, а когда продавать. Скажем сразу, что без тактики и стратегии торгуют только хомяки. Хомяк это трейдер, который совершает сделки по купля-продажа наугад. Ему не знакомы тактики и стратегии. За частую, они быстро проигрывают все свои деньги. Так вот что бы не стать хомяком – нужно знать о тактиках торговли. Их на самом деле не так много. Основные тактики держатся на фундаментальном, техническом и математическом анализе . Рассмотрим каждый их них подробнее. Подавляющая часть трейдеров ориентируется на фундаментальный анализ. Он заключается в отслеживании экономических новостей. Исходя из полученной информации трейдер – фундаменталист делает выбор о покупке или продаже валюты той или иной страны. Выбор делается на том, какие именно вышли новости. (Положительные или отрицательные.).

Если с экономикой в стране всё хорошо и она развивается, то валюта этой страны будет расти, а если экономика ухудшается, то валюта будет падать. Вот и всё. Со следующим типом анализа всё немного сложнее. Технический анализ самый сложный, наверное. Он заключается в построение на графике цены определённых фигур и линий: к таким, например, относятся линия поддержки и линия сопротивления. Существую также графические фигуры: голова и плечи, треугольники и прочие. Трейдеры которые делают упор на технический анализ, не следят за новостями, а всего лишь видят и прогнозируют движение цены на самом графике. И заключительным типом анализа будет математический анализ.

Он основан на специальных индикаторах. Которые в свою очередь делают расчеты исходя из предыдущих движений. Индикаторы имею свои сигналы, которые указывают покупать или продавать, так же они могут указывать на нейтральную сторону. Это будет означать, что в данный момент не стоит проводить сделок. Так например может быть при боковом тренде. Когда цена не имеет сильных импульсов вверх или вниз. Вот и всё что касается анализа на финансовом рынке.

Чем опасна валютная биржа

Вот пять основных опасностей, которые поджидают трейдеров именно на валютном рынке.

Можно потерять все деньги из-за кредитного плеча

Если вы торгуете без плеча, то потерять деньги в принципе нельзя, потому что курсы валют никогда не опускаются до абсолютного нуля. Но если у вас плечо хотя бы 1:2, то при снижении курса валюты на 50 % вы уже теряете весь свой депозит.

Если плечо 1:100, то изменение цены на 1 % приведет к потере всего депозита.

Многие Форекс-брокеры предлагают новичкам торговать с плечом 1:1000.

Можно получать только спекулятивный доход

Единственный способ заработать на валюте – это обменять ее по более выгодному курсу. Пассивного дохода типа дивидендов от акций или процента от облигаций вы никогда не получите.

Сделки опасно оставлять на выходные

Это характерно и для других рынков, но к Форексу тоже относится. За выходные может произойти какое-то серьезное экономическое событие типа государственного переворота, взрыва на АЭС, землетрясения, в результате чего курсы отдельных валют резко упадут.

Вы не сможете продать купленные доллары/иены/фунты в начале падения, потому что брокер начнет работать только в понедельник. А к понедельнику у вас на счете уже может быть колоссальный минус.

Можно попасть к липовым брокерам

Все компании, лишенные лицензии Центрального банка, были вынуждены оформиться в оффшорных зонах – чаще всего это какие-нибудь острова в Тихом океане.

Чем они плохи? Если они вас обманут и вы решите подавать на них в суд – это надо будет делать по месту регистрации ответчика. То есть лететь на острова, нанимать переводчиков, подавать иски. Вы вряд ли будете это делать. Поэтому среди оффшорных компаний очень много «однодневок» – они создаются, отнимают у трейдеров деньги и «исчезают». Потом их сменяют другие.

В этой статье моя история о том, как я связался с оффшорным брокером бинарных опционов.

Вы не покупаете никаких реальных активов

Когда вы вкладываете деньги в ценные бумаги, вы вкладываетесь в имущество. Например, купить акцию – значит внести свою долю в общий капитал компании, получить право на ежегодные дивиденды и на получение части имущества компании, которое останется при ее банкротстве.

Когда вы вкладываетесь в валюту, все, что у вас есть – это валюта. Были рубли, стали доллары. Были доллары, стали шведские кроны. Вы с них никогда не будете получать дивидендов, никакого имущества за этими деньгами нет.

Как торговать на валютном рынке Форекс?

Сегодня имеется большое количество людей, которых привлекают отличные перспективы торговли на валютном рынке. Это возможность получать стабильный доход, и при этом затрачивать не много усилий. Главное только на начальных этапах разобраться, как зарабатывать. Ведь для этого нужно сделать большое количество вещей:

- найти хорошего брокера с отличными условиями сотрудничества и большим выбором торговых инструментов

- пройти обучение

- открыть торговый счет

- установить торговый терминал

- определиться со стратегией

- выбирать сделки и стараться на них зарабатывать

Выбор брокера

Торговля на валютном рынке осуществляется при помощи брокеров. Сегодня имеется немалое количество фирм, предлагающих надежное кредитное плечо и возможность осуществлять торговлю Форекс. Для того чтобы выбрать для себя оптимальную компанию для сотрудничества необходимо ознакомиться с условиями предоставления услуг, финансовыми инструментами, размером депозита и т.д. Чаще всего брокеры предлагают изначально пройти обучение. Они предоставляют для этого большое количество материалов, с которыми можно ознакомиться. Они помогут ознакомиться с принципами совершения сделок и выбрать стратегию, которая представляет собой набор правил. Им должен следовать трейдер даже если сделка изначально кажется убыточной.

ТОП брокерских компаний

Для торговли на валютном рынке может потребоваться профессиональная помощь брокеров. В настоящее время имеется ряд надежных брокерских компаний, среди которых выделяются:

- Альпари

- Forex4you

- Instaforex

- RoboForex

Для трейдеров, которые только начинают свой путь предлагается центовый счет Nano. Для того чтобы начать торговать будет достаточно не более двух долларов. Те клиенты, которые готовы больше вкладывать могут воспользоваться счетом Standard. Если не хочется торговать самостоятельно, можно воспользоваться ПАММ счетами, и получать стабильный заработок.

Также надежным брокером является компания Теле Трейд Групп. Она является лицензированной Центральным Банком нашей страны. Компания предлагает воспользоваться учебными счетами для тренировки в проведении сделок. Forex Club является еще одним весьма успешным брокером, который предлагает торговать не только валютой, но и прочими финансовыми инструментами. Среди них и акции ведущих российских фирм.

Открытие торгового счета

После проведения тренировки торговли на бирже при помощи демо счета, предлагаемого выбранным брокером, можно переходить к открытию реального счета, который поможет получать в качестве дохода настоящие деньги, а не виртуальные. Для открытия своего счета необходимо внести депозит. У каждого брокера установлена его минимальная сумма. В зависимости от того, на какие суммы трейдер готов заключать сделки, он может вносить суммы в большем или меньшем объеме от минимального депозита. Опытные трейдеры рекомендуют участвовать в сделках не менее чем на 250 долларов. Если же сумма сделки на валютном рынке будет меньше, то уровень рисков будет высоким.

Для торговли необходимо скачать и установить торговый терминал. Он обычно устанавливается непосредственно на компьютер. Однако сегодня становится все большее количество компаний, которые проводят онлайн торги. Для того чтобы начать принимать участие в сделках необходимо запустить торговый терминал и авторизоваться

Чтобы проводить сделки важно уметь производить технический и фундаментальный анализ рынка

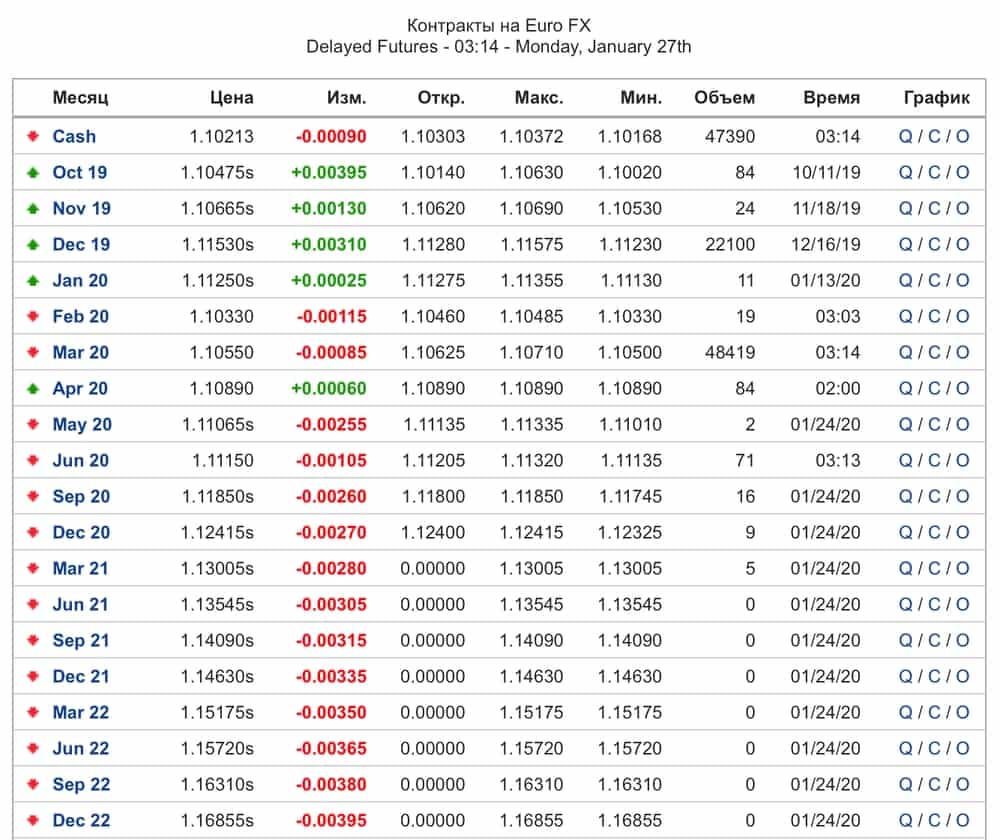

Использование валютных фьючерсов для хеджирования

Вы можете использовать валютные фьючерсы для двух действий:

- Вы можете хеджировать свои риски в отношении будущей спотовой цены Forex, покупая валютные фьючерсы или продавая валютные фьючерсы.

- Вы можете предположить, что будущая спотовая цена на Форекс будет отличаться от котируемых валютных цен на фьючерсы, и попытаться извлечь выгоду из разницы цен.

В то время как крупные корпорации, вовлеченные в международный бизнес, покупают валютные фьючерсные контракты для физической поставки валюты, они также страхуют себя от любых колебаний валютных курсов в будущем.

Предположим, японский производитель автомобилей Toyota получил заказ на поставку 100 единиц автомобилей импортеру в Кувейте за 3 000 000 долларов. Здесь дата поставки устанавливается через три месяца с даты контракта, и оплата будет получена после физической отправки автомобилей в Кувейт. Если курс USD/JPY на дату подписания контракта составляет 120 иен за доллар США, то Toyota получит доход в размере 360 000 000 иен за три месяца.

Теперь руководители Toyota могут начать производство автомобилей в Японии на следующий день и надеются, что спотовый курс USD/JPY останется на уровне 120 через три месяца. Однако, если спотовый курс USD/JPY упадет до 110, их доход в иенах составит всего 330 000 000. Это означает потерю 30 000 000 иен или 250 000 долларов при спотовом курсе USD/JPY 120.

Сокращение выручки на 250 000 долл. США или 8,33% может значительно снизить чистую прибыль от сделки. Следовательно, чтобы снизить риск колебания спот-курса USD/JPY в течение трех месяцев, руководители Toyota могут обратиться к рынку форекс и захеджировать фьючерсный контракт на йенскую валюту на сумму 3 000 000 (360 000 000 иен) по отношению к доллару США, срок погашения которого составляет три месяца.

В этом примере с валютными фьючерсами я попытался продемонстрировать практическую сторону того, как крупные компании могут использовать валютные фьючерсные контракты. Тем не менее, подавляющее большинство трейдеров Forex не будут использовать валютные фьючерсы таким же образом.

Вместо того, чтобы ожидать фактический платеж в будущем, фьючерсные трейдеры могут захотеть хеджировать свои текущие позиции на спотовом рынке форекс. Предположим, что вы приобрели один лот EUR/USD у своего брокера на спот-рынке Forex по курсу 1,1000. Вы ожидаете, что через несколько месяцев курс евро/доллар повысится до 1,2. Если это произойдет, тогда вы сможете ликвидировать свою позицию, чтобы получить прибыль в размере 0,1 или 1000 пунктов.

Однако после нескольких недель уровень безработицы в Соединенных Штатах неожиданно снизился, в результате чего цена EUR/USD снизилась по сравнению с вашими предыдущими спекуляциями, и теперь у вас небольшой убыток.

В этот момент вы можете либо ликвидировать свою позицию EUR/USD за небольшой убыток, либо продать такое же количество фьючерсов в евро, что и ваша позиция EUR/USD, с датой погашения через несколько месяцев. Таким образом, если спот-курс EUR/USD продолжит снижаться, у вас все равно будет возможность выйти из позиции с небольшим убытком в будущем, а не сейчас.

С другой стороны, если цена EUR/USD продолжает расти, как вы изначально ожидали, вы можете просто купить дополнительный фьючерсный контракт на евро для покрытия первого фьючерсного контракта.

С этими тремя сделками вы можете хеджировать свои риски, когда рынок движется против вашей позиции.

Базовые правила успешной торговли на форекс

Контроль эмоций

Нельзя открывать сделки не обдумав их, руководствуясь лишь эмоциями. Такой подход чреват быстрым сливом депозита. Ведь, без холодного расчёта, торговля на форекс превращается в игру-рулетку.

Следует помнить, главными врагами трейдера являются страх и жадность. Психологически, на валютном рынке трейдер прежде всего сражается с собственными слабостями, а не с другими участниками рынка.

Соблюдение торговой стратегии

На сегодняшний день легко найти информацию о различных стратегиях торговли на форексе. При составлении этих стратегий были учтены психологические особенности различных трейдеров, сроки торговли и финансовый инструмент. Так что, нам надо просто выбрать для себя одну и чётко следовать ей.

Любое отступление от стратегии, как правило, заканчивается убытками. Так что, если выбрали стратегию — лучше соблюдать её. Либо, постепенно закрыть все сделки и попробовать какую-то другую.

Управляйте рисками

Давайте меньше рисковать. Это очень просто, если соблюдать три простых правила:

- не вкладываем все деньги в одну сделку;

- своевременно закрываем убыточные сделки (не пересиживаем убыток);

- используем ограничители прибыли и убытка (тэйк-профит и стоп-лосс).

Звучит очень просто. Но, многие, даже очень опытные трейдеры забывают об этих правилах. Цена забывчивости — потеря прибыли или даже получение убытков.

Постоянно совершенствуйтесь

Любое дело требует развития

Поэтому, важно посещать курсы и тренинги по биржевой торговле. Изучайте книги, посещайте тематические сайты и форумы

Кроме того, у многих брокеров есть достойные обучающие программы. Например, та же AMarkets регулярно организует обучающие вебинары и конференции. Они уже наставили на путь истинный не одну сотню трейдеров.

По-возможности, стоит найти хорошего наставника и влиться в «тусовку» тех, кто уже прошел сложный путь от новичка до профессионала. Тогда шансы на успех вырастут многократно.

Как выйти на валютный рынок Forex — пошаговая инструкция для начинающих трейдеров 📊💸

Многие мечтают стать успешным трейдером на валютном рынке. Однако далеко не все знают, как добиться этого. Чтобы понимать, с чего начать, новичкам стоит внимательно изучить представленную ниже пошаговую инструкцию.

Шаг 1. Выбор брокера

Огромное значение для успеха в трейдинге имеет правильный выбор брокера. Это должна быть надёжная компания с большим опытом работы на рынке и незапятнанной репутацией. Многие опытные трейдеры делают свой выбор в пользу этого брокера.

Многие популярные компании предоставляют бесплатные материалы, при помощи которых начинающий трейдер сможет освоить торговлю валютами с нуля.

Шаг 2. Создание аккаунта

Когда брокер будет выбран, следует зарегистрироваться на его сайте. Для создания аккаунта в большинстве случаев достаточно указать актуальный адрес электронной почты и номер мобильного.

Большинство иностранных брокеров требует также предоставить скан документов, удостоверяющих личность. Требование это основано на том, что европейские регуляторы по финансовым рынкам вправе в любой момент запросить у компании информацию о её клиентах.

Шаг 4. Пополнение торгового счёта

Когда появится уверенность в собственных действиях, можно приступать к торговле реальными деньгами. При этом у новичков зачастую возникает вопрос: с какой суммы начинать трейдинг.

Специалисты рекомендуют пополнять счёт не меньше, чем на 200-300 долларов ($). Если оперировать в процессе торговли меньшими суммами, риск их потери возрастёт.

Шаг 5. Установка программного обеспечения

В большинстве случаев для начала трейдинга необходимо скачать и установить на компьютер торговый терминал.

Многие брокеры, которые идут в ногу со временем, разрабатывают также приложения для мобильных устройств. Более того, некоторые компании предлагают осуществлять торговлю через интернет, используя для этого браузер.

Шаг 6. Начало торговли

Когда терминал успешно установлен, необходимо авторизоваться в нём, используя данные, предоставленные при регистрации аккаунта и открытии счёта. После этого можно приступать к торговле, открывая и закрывая сделки.

Новички должны помнить: трейдинг – это не казино. Чтобы получать здесь стабильный высокий доход, придётся долго учиться, осваивая основы технического и фундаментального анализа.

Советуем вам также почитать нашу статью о том, куда вложить деньги чтобы получать ежемесячный доход.

Что представляют собой валютные торги на бирже 📈

Естественно, большинство мелких трейдеров не умеют правильно предсказать дальнейшее движение котировок на рынке. Они открывают сделки, когда тенденция уже активно развивается.

Многие считают, что торговля на валютной бирже не составляет особого труда. Такое мнение сложилось благодаря тому, что существует только 2 категории сделок с валютой – покупка и продажа.

Но основная сложность трейдинга заключается в неумении большинства трейдеров правильно определить подходящий момент для входа на рынок и выхода из него. Для успешной торговли необходимо знать методики прогнозирования дальнейшего движения цены.

Для выбора времени покупки и продажи используются особые методики, которые разделяются на 2 крупных группы:

- фундаментальный анализ;

- технический анализ.

Предсказание движения курсов с использованием фундаментального анализа подразумевает тщательное изучение экономики в целом.

Многие трейдеры используют торговлю на новостях. Они анализируют предстоящие события в экономике различных стран и на их основании делают прогнозы по поводу изменения стоимости валют. Нередко неожиданное развитие событий приводит к резкому изменению котировок.

При фундаментальном анализе производится наблюдение за следующими показателями:

- уровни инфляции и безработицы;

- размер ВВП;

- ключевые ставки Центральных банков.

Важно иметь в виду, что фундаментальный анализ дает хорошие результаты исключительно на долгосрочном временном периоде. Проведение технического анализа валютных пар

Проведение технического анализа валютных пар

Технический анализ предполагает в обязательном порядке комплексное изучение сложившейся на рынке ситуации. Его целью является предсказание дальнейшего движения котировок на основании исторических данных о ценах.

Существует огромное количество инструментов технического анализа:

- уровни поддержки и сопротивления;

- линии тренда;

- различные индикаторы;

- фигуры японских свечей и др.

Новичку вне зависимости от того, на каких временных периодах он планирует работать, стоит изучить основы двух групп анализа. Однако в большинстве случаев для восприятия оказывается проще технический анализ.

Использование валютных фьючерсов для спекуляции

Большинство форекс-трейдеров знают, что реальный характер бизнеса, в который они вовлечены, это финансовые спекуляции. Как спот-трейдер Форекс, вы пытаетесь предсказать, каким образом цена валютной пары будет двигаться и пытаетесь покупать или продавать в соответствии со своими прогнозами.

Когда вы размещаете сделку, вы рискуете своим капиталом. Если ваши предположения окажутся верными, вы будете вознаграждены прибылью, а если ваш прогноз окажется неверным, вы потеряете часть своего капитала. Короче говоря, вы берете на себя риски, чтобы получить потенциальную прибыль.

Таким же образом вы также покупаете или продаете валютные фьючерсы, чтобы спекулировать. Здесь вы также имеете шанс получить прибыль, если вы правы, или потерять деньги, если вы оказались не правы.

Поймите основы

Любое обучение должно начинаться с азов. Увидев незнакомый термин, не ленитесь тратить время на его изучение. Пожалуй, с этого и стоит начать наше обучение. Итак, трейдинг – это деятельность человека, направленная на получение прибыли при помощи валютной торговли. Основной принцип прост: купите валюту дешевле, продайте дороже, разницу положите в свой карман.

Другой вопрос: как понять точку покупки, чтобы “заходить в рынок” именно дешево, а выходить с деньгами в кармане? Для этого вам потребуется анализ:

- Технический. Теханализ – это совокупность мер трейдера по изучению рыночной ситуации. Название взято не просто так: здесь применяются различные технические приспособления, стратегии, индикаторы и графики. Для ознакомления с техническими приемами рекомендуем прочитать наш цикл статей, размещенный в разделе FXОбучение.

- Фундаментальный анализ. Применяется не для изучения графиков, а для понимания ситуаций, на него влияющих. Здесь вам придется переработать громадный объем информации, но зато это даст существенную почву для перехода на новый уровень, после которого вы сможете выдавать точные прогнозы без применения технических средств. Традиционно считается, что фундаменталка работает на долгосрочной перспективе, если вы покупаете валюту на большие периоды, от нескольких месяцев. В принципе, это так, но без должной фундаментальной подготовки, краткосрочные сделки будут малоперспективными.

- Торговля на новостях. Формально, это веха фундаменталистов, но многие интернет-деятели подразумевают ее в качестве отдельной модели поведения торговца. По сути, это прогноз того, как определенная новость отразится на стоимости валюты, ведь цена – наш ключевой аргумент. Подробнее поговорим чуть позже.

Как начать торговать на валютной бирже – 5 шагов

Чтобы начать торговать на валютной бирже на реальные деньги, надо пройти пять шагов. Вот они.

Найти лицензированного брокера

Вам нужно найти брокера с лицензией Центрального банка Российской Федерации. Чтобы не страшно было доверять ему деньги. И не бояться, что он вас «кинет».

Центральный Банк предъявил очень жесткие требования к брокерским компаниям, поэтому официально остаться на российском рынке смогли очень немногие фирмы: Альпари, Финам, Альфа-Форекс. Они контролируются центральным банком и сильно переживают за свою лицензию, поэтому не мошенничают.

Хотя, по идее, даже лицензированные брокеры могут лишить вас ваших денег и свалить вину на какое-то форс-мажорное обстоятельство или технический сбой. И никому вы ничего не докажете, потому что при регистрации обязательно поставите галочку «Согласен с правилами» .

Но они все-таки трясутся над лицензией Центрального банка, поэтому я лично не знаю случаев, которые подрывали бы доверие к брокерам-акулам типа Финама.

Подробнее о выборе брокера Форекс читайте в моей статье на эту тему.

Изучить технический или фундаментальный анализ

Сделки на рынке надо открывать на основании анализа, а не вашего воображения. Не надо делать так: «Мне кажется, что цена пойдет вверх, надо открыться на повышение, нет, вот отсюда она должна пойти вниз – откроюсь на понижение».

Все ваши действия должны быть обоснованы. Например: «Цена пробивает уровень предыдущей вершины (первый красный кружок), начинает использовать этот уровень как линию поддержки (второй красный кружок) – значит, уровень сильный, высока вероятность движения цены наверх. Открываюсь на повышение».

Это пример технического анализа рынка, когда вы изучаете историю ценовых колебаний, чтобы через нее прогнозировать будущее.

Есть еще фундаментальный анализ – когда вы анализируете общую экономическую ситуацию, читаете финансовые новости и принимаете решение на основе этих данных. Например: «Евросоюз ввел новые санкции против России – значит, курс рубля к доллару должен снизиться, открываюсь на повышение».

В технической и фундаментальной аналитике есть очень много направлений, подходов и стратегий. Вам надо выбрать какую-то свою стратегию, проанализировать ее эффективность и неукоснительно ей следовать.

Потренироваться на демо-счете

Демо-счет – это платформа с игрушечными деньгами, но настоящими графиками и реальным временем. Он помогает потренироваться нажимать на кнопки в торговом терминале, опробовать торговую стратегию, в целом понаблюдать за движениями разных валютных пар. Поиграйтесь там, чтобы привыкнуть к терминалу и вообще к рынку.

Начинать торговать сразу на реальном счете нельзя. Сольете деньги.

Открыть реальный счет

Когда выбран надежный брокер, найдена хорошая торговая стратегия, пройдена практика на демо-счете – можно пробовать открывать реальный счет и заключать сделки на настоящие деньги.

Ни в коем случае нельзя вносить на реальный торговый счет заемные деньги. Вы можете случайно нажать не на ту кнопку и все потерять, стратегия может не сработать. В конце концов какая-нибудь шокирующая новость может перевернуть рынок вверх дном и вы все потеряете.

Начать торговать

Когда все предыдущие шаги пройдены, остается только начинать открывать реальные сделки.

В реальной торговле надо обязательно следовать правилам управления капиталом. В каждой сделке вы должны рисковать не более чем двумя процентами от своего депозита, обязательно выставлять защитные приказы (Тейк Профит и Стоп Лосс), воздерживаться от торгов в моменты выхода важных новостей, когда рынок колышет в разные стороны.